Na rynku finansowym bierze się pod uwagę czynnik, którego działanie w przypadku opcji ma ogromne znaczenie, a który to nie jest dokładnie opisany przez dostępne metody kalkulacji. Czynnikiem tym jest prędkość (velocity) - czyli prędkość wyjścia instrumentu bazowego poza dany rozrzut (mierzony w procentach) i co za tym idzie poza zakres zyskowności.

Spośród greckich współczynników, Gamma jest najczęściej pożądana przez strategów opcyjnych, gdyż daje możliwość wystawiania opcji w pewnej odległości od kursu. Istnieje również Theta, której wielkość upływa z czasem ale Theta jest współczynnikiem relatywnie najrzadziej wykorzystywanym pośród opcyjnej "greki". Z pozostałych, Vega wymaga szacowania zmienności, której kierunek zmian może być równie trudny do przewidzenia jak i kierunek rynku. Pozostaje zatem Gamma. Kwestia jak daleko sprzedawać Gamma i kiedy (ile dni do wygasania) wymaga już zaawansowanej i dokładnej analizy.

Strategie opcyjne rzadko opierają się na sprzedawaniu "gołych" opcji. Zgodnie z rozkładem cen według krzywej Gaussa, prawdopodobieństwo odchylenia kursu maleje proporcjonalnie do odległości od ceny średniej w danym przedziale czasowym. Stąd w przeważającej ilości przypadków (teoretycznie ok. 68%) cena instrumentu bazowego od momentu otwarcia pozycji zamknie się w odległości jednego odchylenia standardowego (oznaczanego literą sigma). Ruch ceny instrumentu bazowego powyżej 3 sigma będzie miał miejsce w bardzo niewielkim ułamku przypadków (teoretycznie 0,3%).

Ta pozornie prosta zależność nie oznacza wcale, że wystawianie opcji jest sprawą prostą. Cena opcji potrafi wzrosnąć wielokrotnie w krótkim okresie i niekoniecznie jedynie w związku z dużą zmianą ceny instrumentu bazowego. Sam wzrost zmienności potrafi spowodować, że cena sprzedanej przez nas opcji wzrośnie kilkakrotnie. Założenie o rozkładzie normalnym wskazuje jednak kierunek projektowania techniki z udziałem opcji. Jeżeli strategia ma być zabezpieczona to pozycja zabezpieczająca powinna być ustawiona w niedużej odległości od aktualnego kursu.

W celu wytłumaczenia tej zależności popatrzmy na technikę kupowania opcji. Każdy kto próbował tej techniki w praktyce wie jaką niesie ze sobą trudność - żeby zrealizować odpowiedni zysk opcja musi być w niedużej odległości od kursu instrumentu bazowego, gdyż większość opcji o cenach wykonania dalekich od kursu (OTM - out of the money) wygasa bez wartości. Problem jednak w tym, że te bliższe opcje (CTM - close to the money) są drogie, toteż w większości przypadków nawet, jeżeli nasze przewidywania co do zwyżki lub spadku cen okażą się słuszne to trend będzie za słaby aby mógł kompensować poniesiony koszt opcji.

Jeżeli jednak wystawiamy opcje i oczekujemy od rynku aby pozostał bez zmian to z tego samego powodu pozycja zabezpieczająca powinna się znaleźć w niedużej odległości od aktualnego kursu instrumentu bazowego. W przypadku większego ruchu cen jej wartość wzrośnie odpowiednio szybciej niż wystawionych opcji OTM. Dlatego właśnie kupujemy większą wartość delta (opcji CTM) aby móc sprzedać większą wartość Gamma (opcji OTM).

Zależność tą przedstawimy na przykładzie opartym na opcjach na indeks WIG20. Przykład ten jest o tyle wiarygodny, że był opisany w czasie rzeczywistym na forum futures.pl zatem zainteresowani mogą przeanalizować stosowanie tej techniki w odniesieniu do rzeczywistej sytuacji rynkowej:

Konwersja vertical spread w butterfly

Przykład 1

Dnia 6 grudnia 2006 roku indeks WIG20 wahał się w czasie sesji w pobliżu poziomu 3400 a sam wykres wyglądał następująco:

Rysunek 1 Wykres WIG20 od 01.01.2006 - 06.12.2006

Ponieważ sam indeks właśnie testował nowy poziom szczytów na poziomie 3400 uznaliśmy, że stosując zasadę przeciwstawnej opinii wystawienie opcji call w postaci spread w pewnej odległości od aktualnego kursu ma na takim rynku wysokie szanse powodzenia. Stąd też otworzyliśmy następujący vertical spread:

Sprzedaż Call Marzec 3500 (OW20C6350) @ 104

Kupno Call Marzec 3700 (OW20C6370) @ 50

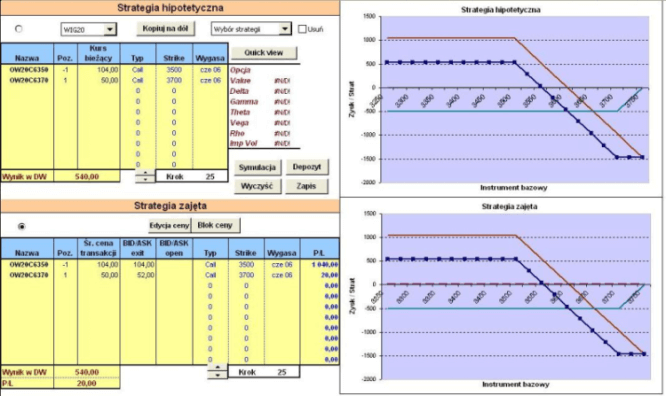

Po rozliczeniu transakcji otrzymaliśmy 540 PLN z tytułu premii (104-50 = 54 pkt). W dniu wygaśnięcia opcji, pozycja była zyskowna dla wartości indeksu od 0 do 3554, a profil zysk/ryzyko wyglądał następująco (granatowa linia z kropkami):

Rysunek 2 Profil zysk/ryzyko dla spread 3500 - 3700

źródło: arkusz dla strategii opcyjnych bossa.pl

Zgodnie z przewidywaniami WIG20 wykonał korektę, zatem dnia 8 stycznia 2007 dokupiliśmy do obecnego układu vertical spread 3400/3500:

Kupno Marzec Call 3400 (OW20C6340) @ 50

Sprzedaż Marzec Call 3500 (OW20C6350) @ 30

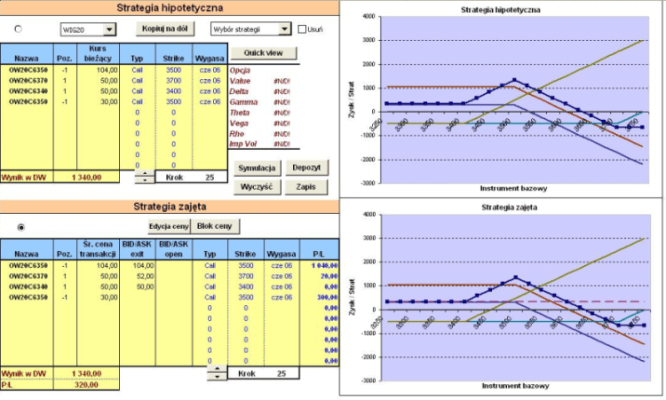

Koszt tego spreadu wyniósł 200 PLN (20 pkt) nie licząc prowizji. Odejmując od poprzednio uzyskanej premii (54 - 20 = 34) otrzymaliśmy wynik całkowitej uzyskanej premii tego układu. W ten sposób przekształciliśmy naszą pozycję w asymetrycznego motyla (z jednym krótszym skrzydłem) o następującym profilu zysk/ryzyko:

Rysunek 3 Profil zysk/ryzyko dla motyla 3400-3500-3700

źródło: arkusz dla strategii opcyjnych bossa.pl

Przy konwertowaniu tej pozycji w motyla posłużyliśmy się następują argumentacją. Skoro WIG20 jest w długoterminowym trendzie zwyżkującym zatem można założyć, że trend będzie kontynuowany. Nasza pozycja nie ma ryzyka "w dół", zatem część otrzymanej premii możemy przeznaczyć na kupno opcji o wyższej delta (Call 3400) która to w przypadku kontynuacji trendu będzie szybciej zyskiwac na wartości niż pozostałe opcje. Żeby jednak ograniczyć koszt i utrzymać zerowe ryzyko pozycji w przypadku spadku, sprzedaliśmy drugą opcję Call 3500.

Zwróciliśmy również uwagę na fakt, że przy poprzedniej korekcie WIG20 potrzebował prawie dwa miesiące aby utworzyć nowy szczyt, wyższy od poprzedniego o ok. 150 pkt. Ten scenariusz idealnie komponował się z rozkładem zysku naszego motyla, gdyż poziom 3500 był obszarem największego zysku strategii. Ważnym również było to, że po konwersji w motyla zakres naszej zykowności wynosił teraz 0 do 3630.

WIG20 utworzył następnie nowy szczyt powyżej poziomu 3500, ale nasza pozycja w takim zakresie pozostawała bezpieczna, dlatego też trzymaliśmy ją aż do czasu kolejnej korekty, a wartość czasu naszych opcji już znacznie zmalała. Dnia 5 marca 2007 WIG20 był na poziomie 3179 a my mieliśmy możliwość zamknąć pozycję za 6,5 punkta (650 PLN). Pomimo, że znajdowaliśmy się w obszarze niskiej zyskowności tego układu otrzymaliśmy całkowity wynik: 34 - 6,5 = 27,5 pkt (280zł).

Strategie delta neutralne

Pomimo, że opcje dają szerokie możliwości w projektowaniu strategii opartych na różnorodnych scenariuszach rynkowych, nie przypadkowo większość najbardziej skutecznych technik jest technikami neutralnymi. Pierwotna zasada techniki delta neutralnej wydaje się być prosta - sumaryczna delta otwartych pozycji ma być zbliżona do zera, stąd całość pozycji (w założeniu) jest niezależna od kierunku ceny instrumentu bazowego.

Aby utrzymać niezależność pozycji od kierunku posługujemy się tutaj sumaryczną kalkulacją delta całej pozycji, gdyż ten grecki współczynnik opisuje zależność ceny opcji od zmiany ceny instrumentu bazowego. Typowym przykładem prostego układu o delta=0 jest straddle - w idealnym scenariuszu delta opcji Call o cenie realizacji równej cenie instrumentu bazowego wynosi 0,5 natomiast delta opcji Put o tej samej cenie realizacji wynosi - 0,5. Stąd sprzedaż układu ATM Call/Put o tej samej serii wygasania jest pozycja delta neutralną, a ponieważ Gamma opcji ATM jest najwyższa w całej serii wygasania pozycja straddle ma wysokie szanse na realizację zysku, o ile kurs będzie się wahał w zakresie do czasu wygasania opcji składowych:

Ds = Pp+ Pc

gdzie:

Ds - zakres zyskowności pozycji w odniesieniu do instrumentu bazowego (w punktach)

Pp - premia ze sprzedaży opcji put

Pc - premia ze sprzedaży opcji call

Aby obliczyć teraz czy stosowanie straddle może przynieść nam zysk na przestrzeni czasu musimy skalkulować jeszcze dwie dodatkowe wielkości - prawdopodobieństwo pozostawania instrumentu w zakresie Ds oraz wartość oczekiwaną. Załóżmy, że przez ostatnie 10 lat nasz instrument bazowy pozostawał w zakresie +/- Ds w 70% przypadków, natomiast stosunek pojedynczej transakcji zyskownej do transakcji stratnej (Profit Ratio) wyniósł 0,65. Wartość Profit Ratio w tym przypadku kalkulujemy poprzez wyprowadzenie wartości średniej dla transakcji stratnych i zyskownych dla identycznego interwału czasowego w jakim chcemy inwestować (np. 6 tygodni do wygasnięcia opcji) a następnie podzielenie obu wartości przez siebie.

Stąd:

Vex = Qfreq * Pr

gdzie

Vex - współczynniki wartości oczekiwanej

Qfreq - częstość występowania

Pr - średni stosunek transakcji zyskownej do transakcji stratnej

Toteż:

Vex = 70% * 0,65 = 0,45

Wynik Vex poniżej 1 nie pozostawia żadnych złudzeń - strategia w dłuższym wymiarze będzie przynosić straty. W tej sytuacji pozostają nam dwa wyjścia: albo rozszerzyć zakres zyskowności poprzez zastosowanie innego układu niż straddle, albo też przez zastosowanie innej techniki niż wystawianie opcji i trzymanie pozycji do wygaśnięcia. Wobec tego zastosujemy dwie modyfikacje do tej strategii: zmienimy zakres zyskowności instrumentu bazowego oraz udoskonalimy technikę wystawiania.

W pierwszym przypadku rozszerzymy zakres na podstawie definicji odchylenia standardowego. Jak podaliśmy wcześniej utrzymanie się kursu bazowego w odległości +/- 2 odchylenia standardowe (2 sigma) ma ok. 95% szans realizacji. Stąd projektowanie strategii dla odchylenia instrumentu bazowego o 2 sigma ma już wysoką szansę sprawdzalności, bo według modelu teoretycznego ponad 90%. Tutaj jednak pojawia się inny problem - przy tak dużej odległości od kursu wartość Gamma jest znacząco mniejsza od wartości opcji ATM, stąd premie uzyskane ze sprzedaży opcji FOTM (far out-of-the money) będą dużo niższe (patrz wykres "Krzywa Dystrybucji Gamma"). Stąd wystawianie "gołych" opcji w takiej odległości wiązałoby się z ryzykiem znacznego wzrostu wartości ceny w przypadku wybicie kursu poza obszar 2 sigma. Efektem tego byłaby strategia która przynosi stałe zyski przez większą część czasu, po czym przynosi nagle niewspółmierne straty w czasie jednego krótkiego okresu, co jest charakterystyczne dla wyników wielu rozpoczynających inwestowanie w opcje. Pominięcie tego elementu odsuwa w czasie ujawnienie istotnej luki w stosowanej strategii, ale zgodnie z zasadami zarządzania ryzykiem prędzej czy później defekt ten nieubłaganie odsłoni słabość takiej strategii.

Rysunek 4 Krzywa dystrybucji Gamma

źródło: Charles Cottle "Options Trading The Hidden Reality" © Charles M. Cottle, 1996-2005

Skoro nie możemy zastosować tutaj sprzedaży "gołych" opcji, najprostszym wyjściem jest vertical spread. Tutaj jednak pojawia się inna trudność - według wykresu "Krzywa Dystrybucji Gamma" podczas, gdy rozkład wartości Gamma dla opcji ATM/CTM ma przebieg logarytmiczny, to dla opcji FOTM jest już niemalże liniowy. Stąd premia uzyskana z wystawienia FOTM vertical spread będzie stosunkowo nieduża. Aby rozwiązać powyższy "węzeł gordyjski" należy wprowadzić do strategii dodatkowy element, a mianowicie konwersję dynamiczną.

Jak wiadomo, żadna ze znanych technik opcyjnych nie daje przewagi na rynku. Jednak żaden statyczny model wyceny nie uwzględnia czynnika na który zwróciliśmy uwagą na początku tego odcinka, a mianowicie - prędkości (velocity).

Zarówno model dwumianowy jak i Black-Scholes traktuje szanse odchylenia kursu o 1, 2 lub 3 sigma teoretycznie, zatem żaden kierunek nie ma preferencji a szybkość uzyskanego odchylenia kalkulowana jest na podstawie wartości standardowych. W praktyce jednak silniejszy niż zazwyczaj trend (a o takim mówimy w przypadku odchylenia ponad 2 sigma) powoduje dużo wyższy wzrost zmienności implikowanej IV po stronie trendu oraz dużo wyższy spadek IV po stronie przeciwnej.

Dlatego jeżeli omawianą tutaj technikę wzbogacimy o element konwersji dynamicznej szanse naszej wygranej wzrosną niewspółmiernie wobec wartości jakie możemy uzyskać z modelu teoretycznego.

W opisanym tutaj przypadku zamiast straddle zastosujemy technikę IC, czyli Iron Condor. Iron Condor to technika która składa się z dwóch Vertical Spread z tym, że cena realizacji sprzedanych (wystawionych) opcji znajduje się w pewnej odległości od aktualnego kursu instrumentu bazowego (w naszym przypadku odległość ta to 2 sigma, czyli dwa odchylenia standardowe).

Zakładając że w przypadku wybicia o 2 sigma zmienność implikowana IV strony przeciwnej (czyli put dla wybicia w góre i vice versa) spadnie w znaczny sposób przekształcimy jedno ze skrzydeł IC w Butterfly. Według rozkładu Gamma najwyższą wartość jaką możemy uzyskać z Vertical Spread jest punkt ATM, toteż w przypadku wybicia ceny poza założony zakres zyskowności będziemy wciąż w stanie zrekompensować różnicę wynikającą z niekorzystnego stosunku - Pr , czyli uśredniony stosunek transakcji zyskownej do transakcji stratnej.

Pomimo, że powyższy wywód może się wydawać zawiły, całość stanie się klarowna kiedy posłużymy się przykładem.

Przyklad 2

Dnia 4 kwietnia 2007 roku S&P500 indeks wahał się około wartości 1435,75 kiedy otwieraliśmy pozycję, a opcje ATM kontraktu futures June07 miały następujące notowania:

Call 1435 June07 - 25,5/26

Put 1435 June07 - 23,75/24,25

Odchylenie standardowe dla okresu 30 dniowego, odpowiadającego przybliżonemu okresowi wygasania wynosiło 26 pkt, zatem odchylenie 2 sigma = 2 * 26 = 52. Wobec tego hipotetyczny zakres zyskowności wahał się pomiędzy:

Vhi = 1435,75 + 52 = 1487.75 ~ 1488

Vlo = 1435,75 - 52 = 1383.75 ~ 1384

Ponieważ ceny wykonania opcji na S&P500 futures rosną/maleją o 5 punktów, zatem realny zakres zyskowności dla strategii IC zawierał się pomiędzy 1385 a 1490.

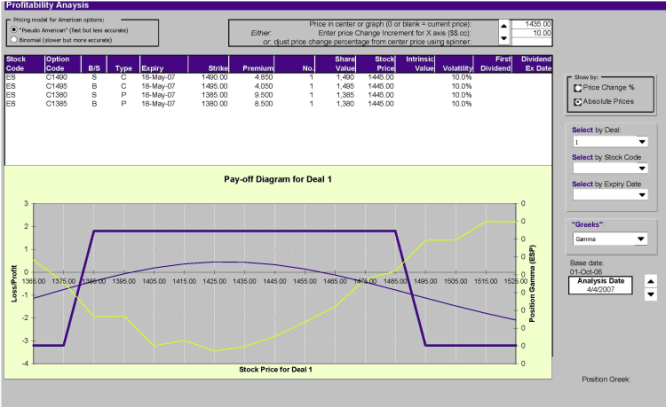

Ponieważ zmienność indeksu S&P500 potrafi wzrastać lawinowo, zdecydowaliśmy otworzyć IC przy użyciu możliwie najmniejszego spreadu, stąd nasza pozycja wyglądała następująco:

Short Bull Put Spread 1385/1380

Short Bear Call Spread 1490/1495

a po użyciu rozkładu (dissection):

Short 1385 Put May07

Long 1375 Put May07

Short 1490 Call May07

Long 1495 Call May07

Rysunek 5 Rozkład zysk/ryzyko dla Iron Condor 1375/1385/1490/1495

źródło: Peter Hoadley Position Manager ©

Otwierając pozycję uzyskaliśmy następujące ceny spreadów:

Spread Put May 07 - 1385/1380 @ 1

Spread Call May 07 - 1490/1495 @ 0,8

Stąd stosunek transakcji zyskownej do transakcji stratnej:

Pr = (1 + 0,8) /5 = 0,36

Ponieważ:

Vex = Qfreq * Pr

a Vex musi być większe od 1, zatem:

Qfreq * Pr > 1

Qfreq > 1 / Pr

a podstawiając dane otrzymamy:

Qfreq > 2,78

Otrzymany wynik oznacza, że aby nasza strategia była zyskowna, indeks nie może wybić się poza opisany wyżej zakres częściej niż 1/2,78 czyli w 35,9% przypadków. Jeżeli częstość ta będzie wyższa, strategia będzie przynosić straty. Wystarczy popatrzeć na wykres indeksu aby przekonać się, że taki scenariusz jest wysoce prawdopodobny. Dlatego nie pozostawiamy otwartej pozycji IC samej sobie i w przypadku wybicia stosujemy obronę dynamiczną.

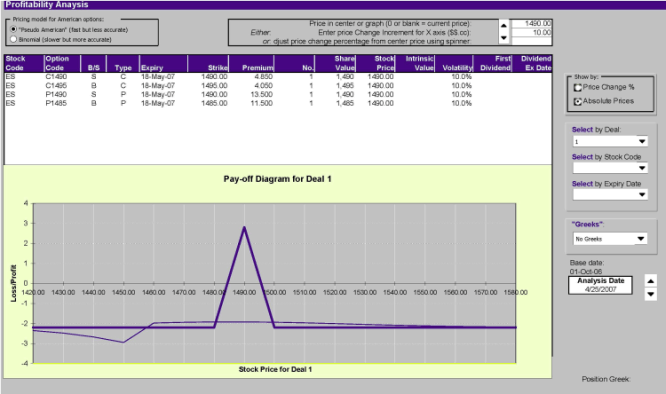

Dnia 25 kwietnia 2007 w wyniki silnego trendu indeks S&P500 osiągnął poziom 1490, dlatego otworzyliśmy pozycję obronną:

Short Bull Put Spread 1490/1485,

czyli:

Short 1490 Put May07

Long 1485 Put May07

Rysunek 6 Rozkład zysk/ryzyko dla bronionej pozycji IC

źródło: źródło: Peter Hoadley Position Manager ©

Ponieważ opcje ATM mają najwyższe Gamma, stąd mogliśmy uzyskać za taki spread 2 punkty (przy pewnej wprawie można otworzyć ten spread nawet drożej), dlatego nasza kalkulacja będzie obecnie wyglądała następująco:

Pr = (1 + 0,8 + 2) /5 = 0,72

oraz odpowiednio:

Qfreq > 1 / Pr

Qfreq > 1.38

Należy jednak pamiętać, że wciąż posiadamy krótką pozycję Short Bull Put Spread 1385/1380. Jednak w czasie silnego trendu pozycja przeciwna w odległości ponad 100 punktów od wartości indeksu ma niewielkie IV, stąd można ją zamknąć za ok. 10-15 centów, które w praktyce nietrudno uzyskać dodatkowo przy sprzedaży spreadu Bull Put May07 1490/1485.

W ten sposób z zainicjowanego IC mamy obecnie pozycję Short Iron Butterfly May June07 1485/1490/1490/1495.

Uzyskany wynik tłumaczy wszystko. Po dodaniu elementu dynamicznego wymagany próg zyskowności Qfreq to 1,38 czyli jeżeli indeks nie wybije się poza 2 sigma w 1/1,38 (72%) przypadków strategia będzie zyskowna. Nietrudno zaobserwować nawet bez dokładnych analitycznych kalkulacji, że indeks wychodzi poza zakres 2 sigma dużo rzadziej niż w 72%. W ten sposób uzyskaliśmy możliwość potencjalnej przewagi, znany dobrze inwestorom, osławiony "edge". Przy zastosowaniu powyższej kalkulacji możemy również zaprojektować rozkład potencjalnych obsunięć oraz spodziewanych serii zyskownych i stratnych (winning/losing streaks) w sposób niedostępny w przypadku zwykłej analizy systemowej. Stąd dodatkową korzyścią będzie tutaj dużo bardziej precyzyjne zarządzanie kapitałem.

Dla ochłodzenia nastrojów dodajmy jednak, że powyższy przykład transakcji jest uproszczony i nie uwzględnia wielu specyficznych przypadków jak np. luka otwarcia poza punktem konwersji, wyjście poza zakres zysku blisko wygasania etc. Mimo to przedstawiony powyżej wywód jest realny i oparty na danych rzeczywistych, zatem jak łatwo wywnioskować może być stosowany w praktyce.

Przedstawiony powyżej schemat oparty jest na rzeczywistych strategiach stosowanych przez nas w realnych warunkach rynkowych a podane wyniki zbliżone do tych, jakie udało się nam osiągać w początkowej fazie stosowania strategii opcyjnych. W rzeczywistości stosowanie ich wskazało nam drogę dalszych poszukiwań i odsłoniło ogromną liczbę dalszych możliwości w udoskonalaniu technik z użyciem opcji, które pozwoliły lepiej wykorzystać ich ogromne możliwości.

Dlatego adresujemy ten materiał do inwestorów poszukujących własnych strategii - wyjście poza "Mantrę wykresów" - nieskończonych tabel pokazujących te same kombinacje spreadów i dodanie do nich elementów dynamicznych nie tylko wzbogaci bibliotekę strategiczną każdego inwestora ale otworzy mu również cały nowy arsenał możliwości.

Niniejszy materiał, przygotowany przez DM BOŚ S.A. ma charakter wyłącznie informacyjny, prezentowany jest w celach edukacyjnych i nie stanowi porady prawnej oraz nie jest rekomendacją osobistą w ramach świadczenia usługi doradztwa inwestycyjnego zgodnie z przepisami prawa. DM BOŚ S.A. nie udziela gwarancji dokładności, aktualności, oraz kompletności niniejszych informacji. Zaleca się przeprowadzenie we własnym zakresie niezależnego przeglądu informacji z niniejszego materiału.